Page 69 - 尼加拉瓜

P. 69

租稅及金融制度

第伍章 租稅及金融制度

一、租稅

尼國稅制主要分為國稅及地方稅。國稅為所得稅、加值稅、選擇性消費

稅、印花稅、關稅,另徵收社會保險費及職業訓練費。地方稅則為市政府稅、

執照稅、不動產稅。鑒於尼國稅制多變內容繁複,投資人宜僱用專業會計師協

助處理稅務事宜。

尼國行政部門為擴大稅基,於2012年修定第822號法令「財政調整法(La

Ley de Concertación Tributaria, LCT)」新稅制,並於2013年1月1日實施。嗣因

2018年社經危機造成稅收流失,爰於2019年2月27日頒布第987號法令修訂前述

稅法,詳情如次:

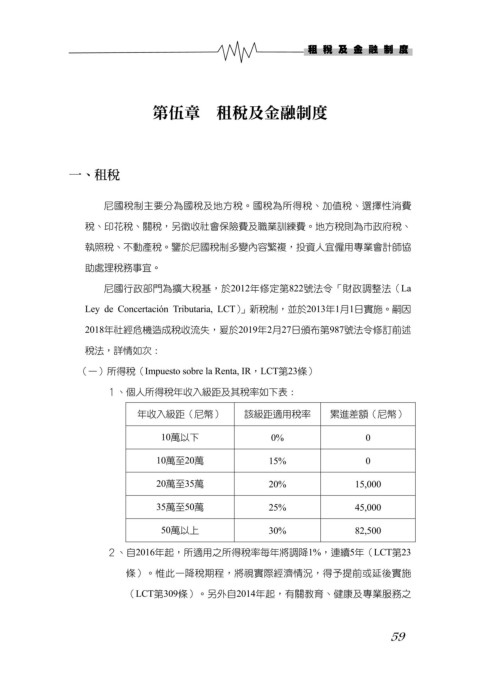

(一)所得稅(Impuesto sobre la Renta, IR,LCT第23條)

1、個人所得稅年收入級距及其稅率如下表:

年收入級距(尼幣) 該級距適用稅率 累進差額(尼幣)

10萬以下 0% 0

10萬至20萬 15% 0

20萬至35萬 20% 15,000

35萬至50萬 25% 45,000

50萬以上 30% 82,500

2、自2016年起,所適用之所得稅率每年將調降1%,連續5年(LCT第23

條)。惟此一降稅期程,將視實際經濟情況,得予提前或延後實施

(LCT第309條)。另外自2014年起,有關教育、健康及專業服務之

59